Introduction

L’IA transforme les services financiers, favorisant l’efficacité, la sécurité et l’innovation dans l’ensemble du secteur.

De la détection des fraudes et de l’évaluation des risques au support client et aux stratégies d’investissement, les solutions basées sur l’IA transforment la manière dont les institutions fonctionnent et interagissent avec leurs clients.

Les entreprises financières qui exploitent l’IA obtiennent des informations plus approfondies, automatisent les processus et améliorent la prise de décision, créant ainsi un avantage concurrentiel sur un marché en évolution rapide.

À mesure que la technologie progresse, l’IA n’est plus facultative : elle est essentielle pour garder une longueur d’avance.

Qu’est-ce que l’IA et pourquoi est-elle importante dans les services financiers ?

Définition de l'IA et de ses technologies de base

L’intelligence artificielle (IA) englobe un ensemble de technologies conçues pour imiter les capacités cognitives humaines, permettant aux machines d’analyser des données, de reconnaître des modèles et de prendre des décisions éclairées.

À la base, l’IA englobe l’apprentissage automatique (ML), qui permet aux systèmes de s’améliorer avec l’expérience ; le traitement du langage naturel (NLP), qui permet aux ordinateurs de comprendre et de générer le langage humain ; et la vision par ordinateur, qui interprète les données visuelles pour améliorer l’automatisation et l’analyse.

Ces technologies redéfinissent le secteur financier en permettant une prise de décision plus rapide et plus intelligente, en réduisant les coûts opérationnels et en améliorant l’expérience client.

Grâce à sa capacité à traiter de grandes quantités de données en temps réel, l’IA prend en charge tout, de la détection des fraudes et de la notation de crédit aux conseils financiers personnalisés et au service client automatisé.

À mesure que l’adoption de l’IA s’accélère, les entreprises financières acquièrent un avantage concurrentiel en exploitant l’analyse prédictive et l’automatisation.

L’IA n’est plus une option : c’est une nécessité stratégique pour l’innovation et le succès à long terme dans le secteur financier.

Le rôle croissant de l'IA dans la transformation des services financiers

L'IA devient un moteur stratégique d'innovation dans les services financiers. Les organisations qui exploitent l'automatisation et l'analyse prédictive basées sur l'IA peuvent rationaliser leurs flux de travail, atténuer les risques et exploiter de nouvelles opportunités de croissance.

Des applications telles que le trading automatisé, la surveillance de la conformité réglementaire et l’analyse prédictive aident les entreprises à rester compétitives dans un paysage de plus en plus complexe.

À mesure que l’adoption s’accélère, les principales institutions financières investissent massivement dans l’infrastructure de l’IA pour ouvrir de nouvelles opportunités et offrir une plus grande valeur.

Dans l’économie numérique d’aujourd’hui, l’IA n’est pas seulement un avantage concurrentiel : c’est une technologie fondamentale pour la croissance et le succès à long terme dans le secteur financier.

Statistiques et tendances clés mettant en évidence l'adoption de l'IA dans les services financiers

- L’investissement mondial dans l’IA dans les services financiers devrait passer de 1435 milliards de TP en 2023 à 1497 milliards de TP d’ici 2027, ce qui représente un taux de croissance annuel composé (TCAC) de 291 milliards de TP.

- Les solutions de détection de fraude et de gestion des risques basées sur l’IA sont largement adoptées, aidant les institutions financières à prévenir les pertes et à renforcer la sécurité.

- Les principales banques, telles que Morgan Stanley et JPMorgan Chase, déploient des outils basés sur l’IA pour automatiser les flux de travail et améliorer l’engagement des clients.

- Les chatbots et les assistants virtuels alimentés par l’IA traitent désormais une part importante des demandes des clients, réduisant ainsi les coûts opérationnels et améliorant l’efficacité du service.

L'impact de l'IA sur les services financiers est indéniable. Les institutions financières adoptent l'automatisation, l'analyse prédictive et les informations en temps réel pour stimuler l'innovation et rester compétitives. Face à l'adoption accélérée de l'IA, les entreprises financières doivent intégrer stratégiquement ces technologies pour maximiser leur potentiel et conserver leur avance sur un marché en constante évolution.

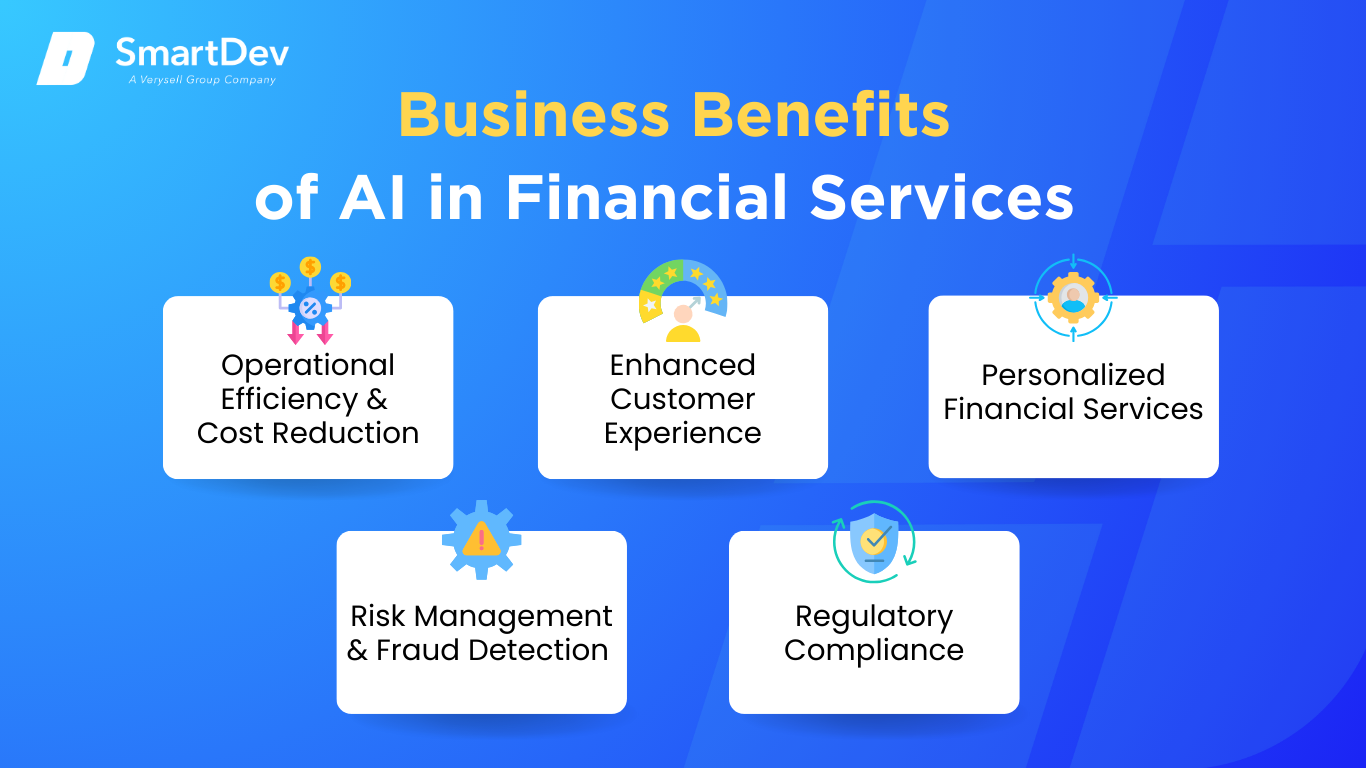

Avantages commerciaux de l'IA dans les services financiers

L'IA n'est plus seulement une amélioration, c'est un moteur fondamental d'efficacité, de sécurité et d'innovation dans les services financiers. En automatisant les processus, en optimisant la gestion des risques et en personnalisant les interactions avec les clients, l'IA transforme le fonctionnement et la compétitivité des institutions financières dans un monde numérique.

1. Efficacité opérationnelle et réduction des coûts

1. Efficacité opérationnelle et réduction des coûts

L'automatisation basée sur l'IA simplifie les tâches courantes telles que la saisie de données, le traitement des documents et le suivi des transactions. Cela permet non seulement de réduire les coûts opérationnels, mais aussi de minimiser les erreurs et d'accélérer la prestation de services. Par exemple, Citibank a mis en œuvre l'IA pour automatiser les processus de demande de fonds, ce qui a permis de réaliser des économies substantielles et d'améliorer la précision.

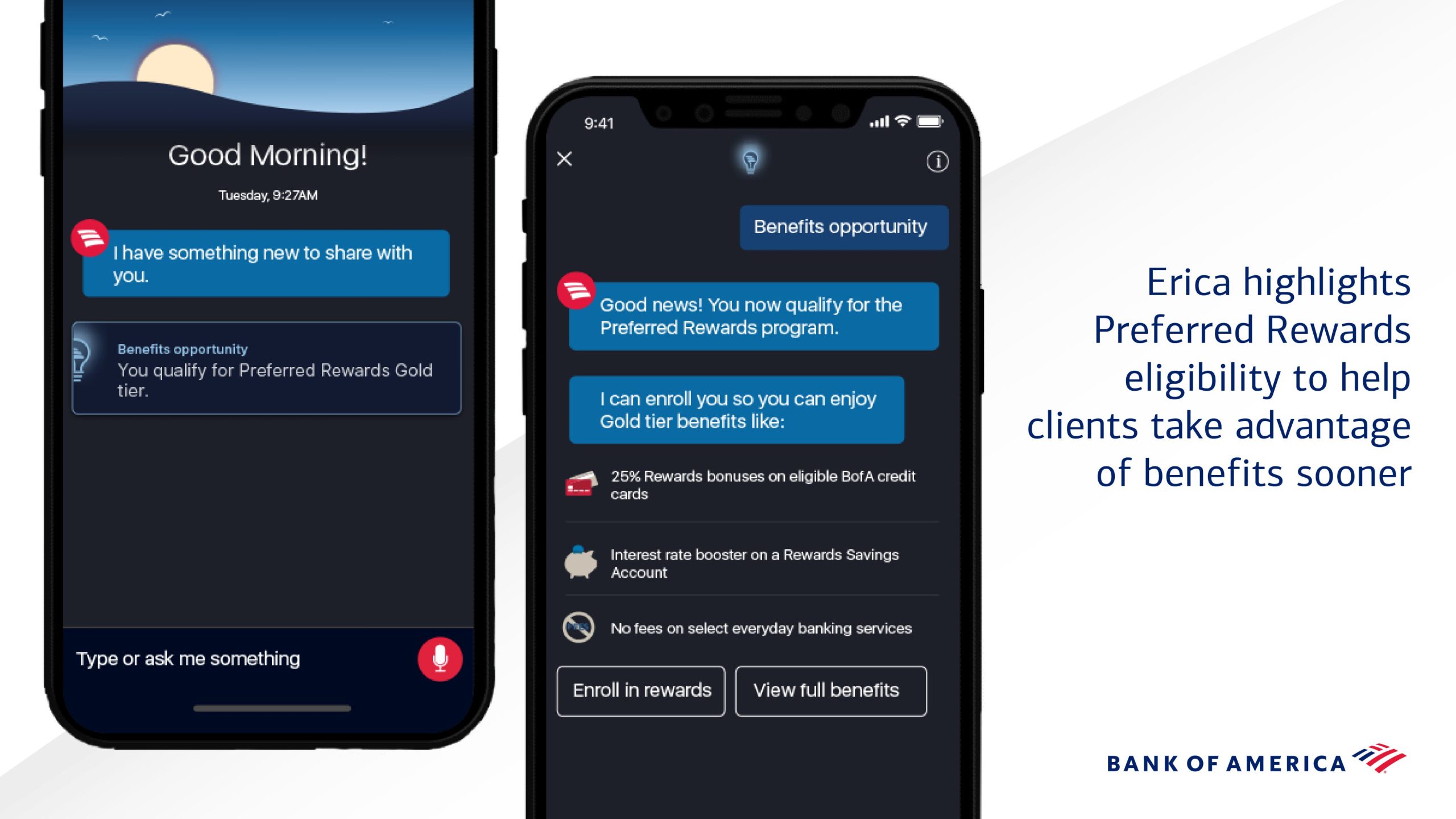

2. Expérience client améliorée

Les institutions financières utilisent des chatbots et des assistants virtuels basés sur l'IA pour offrir un service client 24h/24 et 7j/7. Ces outils traitent un large éventail de demandes, allant des informations sur les comptes aux conseils financiers personnalisés, améliorant ainsi la satisfaction et l'engagement des clients. Erica, l'assistante virtuelle de Bank of America, illustre cette approche en offrant des conseils financiers proactifs aux utilisateurs.

3. Services financiers personnalisés

En analysant d'importants volumes de données clients, l'IA permet de proposer des produits financiers et des conseils d'investissement hautement personnalisés. Les robots-conseillers utilisent des algorithmes sophistiqués pour créer des stratégies d'investissement personnalisées en fonction des profils de risque et des objectifs financiers de chacun, renforçant ainsi la confiance et la fidélité des clients à long terme.

4. Gestion des risques et détection des fraudes

L'IA améliore l'évaluation des risques en analysant diverses sources de données afin d'identifier les menaces potentielles et les activités frauduleuses. Les institutions financières utilisent l'IA pour surveiller les transactions en temps réel, détecter les anomalies et prévenir la fraude, protégeant ainsi leurs actifs et garantissant leur conformité réglementaire.

5. Conformité réglementaire

Face à l'augmentation des exigences réglementaires, l'IA contribue à garantir la conformité en automatisant le suivi et le reporting des activités financières. Les systèmes d'IA s'adaptent rapidement aux changements réglementaires, réduisant ainsi le risque de non-conformité et les sanctions associées.

L'IA révolutionne les services financiers, optimisant l'efficacité, atténuant les risques et renforçant l'engagement client. En intégrant sans cesse des solutions basées sur l'IA, les institutions financières acquièrent un avantage stratégique en matière d'automatisation, de conformité et de prise de décision. Celles qui adoptent proactivement l'IA rationaliseront non seulement leurs opérations, mais favoriseront également l'innovation, garantissant ainsi leur réussite à long terme dans un écosystème financier de plus en plus numérique.

Les défis de l'adoption de l'IA dans les services financiers

Si l’intelligence artificielle (IA) offre un potentiel de transformation pour les services financiers, son adoption s’accompagne d’un ensemble de défis complexes et urgents.

1. Complexité réglementaire et risques de conformité

Le secteur financier est l'un des plus réglementés, et l'intégration de l'IA introduit de nouveaux obstacles en matière de conformité. De nombreux modèles d'IA, notamment ceux basés sur l'apprentissage profond, fonctionnent comme des « boîtes noires », rendant leurs processus décisionnels difficiles à interpréter. Ce manque de transparence peut entrer en conflit avec les exigences réglementaires en matière d'explicabilité et d'équité, notamment dans des domaines sensibles comme la notation de crédit, la détection des fraudes et l'évaluation des risques. Garantir que les résultats de l'IA soient à la fois vérifiables et impartiaux est essentiel pour préserver la conformité et la confiance des clients.

2. Limitations des systèmes et de l'infrastructure hérités

De nombreuses institutions financières utilisent encore des systèmes informatiques obsolètes, non conçus pour prendre en charge les technologies d'IA modernes. L'intégration de l'IA dans ces systèmes obsolètes nécessite souvent des refontes techniques importantes, qui peuvent être à la fois longues et coûteuses. Cette dette technologique limite l'évolutivité et ralentit la transformation numérique, créant ainsi un obstacle majeur au déploiement efficace de l'IA.

3. Confidentialité des données et préoccupations éthiques

L'IA s'appuie sur d'importants volumes de données de haute qualité pour produire des résultats précis. Cependant, cette dépendance soulève des inquiétudes quant à la confidentialité, à la sécurité et à l'utilisation éthique des données. Les institutions financières doivent se conformer à des réglementations strictes telles que le Règlement général sur la protection des données (RGPD) tout en garantissant des pratiques responsables de traitement des données. De plus, si les données historiques contiennent des biais, les systèmes d'IA peuvent involontairement renforcer les résultats discriminatoires, exposant les institutions à des risques de réputation et de conséquences réglementaires.

4. Pénurie de talents et lacunes en matière de compétences

La mise en œuvre de solutions d'IA nécessite des compétences spécialisées en science des données, en apprentissage automatique et en éthique de l'IA. Le secteur financier est confronté à une pénurie de professionnels possédant ces compétences, ce qui complique le développement et la maintenance des systèmes d'IA. Le manque d'expertise interne peut freiner l'innovation en matière d'IA, retarder le déploiement et limiter la réussite à long terme des stratégies d'IA.

5. Risques systémiques et stabilité du marché

L'adoption généralisée de modèles d'IA similaires au sein des institutions financières peut engendrer des risques systémiques. Par exemple, si plusieurs entreprises utilisent des algorithmes de trading comparables basés sur l'IA, cela pourrait engendrer un comportement grégaire, amplifiant la volatilité des marchés et potentiellement déstabilisant les marchés financiers. Pour atténuer ces risques, les entreprises doivent privilégier la diversité des modèles, les tests de scénarios et des cadres de gestion des risques robustes.

Bien que le chemin vers l'adoption de l'IA soit complexe, ces défis ne sont pas insurmontables. Les institutions financières qui abordent proactivement les questions réglementaires, techniques et éthiques, tout en investissant dans les talents et les infrastructures, seront mieux placées pour exploiter tout le potentiel de l'IA. Une approche réfléchie et responsable est essentielle pour garantir que l'IA soit un moteur d'innovation durable et de création de valeur à long terme dans le secteur financier.

Applications spécifiques de l'IA dans les services financiers

1. Détection et prévention de la fraude

La fraude financière demeure un défi persistant, et l'IA a considérablement renforcé les capacités de détection en temps réel. Barclays, par exemple, a mis en œuvre un système de surveillance des transactions en temps réel piloté par l'IA, ce qui a permis de réduire le temps d'enquête sur les fraudes de 60%. Le système utilise des modèles d'apprentissage automatique pour détecter les schémas frauduleux et prioriser les cas à haut risque, renforçant ainsi la capacité de la banque à prévenir les délits financiers.

De même, JPMorgan Chase traite plus de 700 000 transactions par seconde grâce à des systèmes basés sur l'IA pour identifier les anomalies et prévenir les activités frauduleuses. Cette approche a renforcé la capacité de la banque à détecter les transactions frauduleuses tout en réduisant les fausses alertes.

2. Évaluation du risque de crédit

Les modèles basés sur l'IA permettent aux institutions financières d'évaluer la solvabilité avec une plus grande précision en intégrant des ensembles de données diversifiés allant au-delà des indicateurs financiers traditionnels. Les modèles d'apprentissage automatique, comme les classificateurs Random Forest, ont démontré une précision allant jusqu'à 89% dans la prédiction de la solvabilité, permettant aux prêteurs de prendre des décisions de crédit plus éclairées et inclusives. Les institutions financières peuvent ainsi proposer des produits de crédit personnalisés tout en minimisant les risques de défaut.

3. Services financiers personnalisés

En exploitant les données clients, l'IA permet aux institutions financières de proposer des services et des conseils ultra-personnalisés. Meemo, une application financière sociale optimisée par l'IA, en est un exemple notable. Elle offrait aux utilisateurs des informations sur leurs dépenses et des offres de remboursement personnalisées en fonction de leur historique de transactions. Après son acquisition par Coinbase, les capacités de personnalisation de Meemo ont contribué à améliorer l'engagement des utilisateurs et la prise de décisions financières sur l'ensemble de la plateforme.

Exemples d'IA dans les services financiers

Études de cas réels

Étude de cas 1 : JPMorgan Chase – Contract Intelligence (COiN)

Contract Intelligence (COiN) de JPMorgan Chase illustre parfaitement comment l'IA peut optimiser l'efficacité et la réduction des coûts dans les services financiers. Avant de mettre en œuvre COiN, les équipes juridiques de la banque consacraient environ 360 000 heures par an à l'examen des contrats de prêts commerciaux. Grâce au traitement automatique du langage naturel (TALN) et à l'apprentissage automatique, COiN automatise désormais cette tâche : il analyse les documents juridiques en quelques secondes, extrait les clauses clés et identifie les risques potentiels. Cette automatisation accélère non seulement le processus d'examen, mais améliore également la précision en minimisant les erreurs humaines.

Les résultats ont été transformateurs : JPMorgan a considérablement réduit ses coûts de main-d'œuvre tout en améliorant la conformité et la précision juridique. Le succès de COiN a encouragé la banque à étendre son utilisation au-delà des contrats de prêt, à d'autres documents complexes comme les CDS et les contrats de garde. COiN illustre comment l'IA, appliquée de manière stratégique, peut rationaliser les opérations et générer une valeur commerciale mesurable dans le secteur financier.

Étude de cas 2 : Goldman Sachs – Trading algorithmique

Goldman Sachs, l'une des principales banques d'investissement au monde, a intégré des algorithmes de trading basés sur l'IA qui automatisent tout, de l'analyse des données à l'exécution des transactions. Ces systèmes intelligents traitent de vastes données de marché en temps réel, permettant des prévisions de prix et des prises de décision plus rapides et plus précises.

La banque a ainsi enregistré une amélioration de l'efficacité de ses transactions (40%), ainsi qu'une augmentation des volumes et une meilleure précision des prévisions de prix. En automatisant des aspects clés du processus de trading – de l'analyse des données à l'exécution –, la banque a réduit l'intervention humaine, amélioré la gestion des risques et optimisé la prise de décision. Ces résultats démontrent comment l'IA peut non seulement optimiser la performance opérationnelle, mais aussi transformer des activités financières clés comme le trading.

Étude de cas 3 : Bank of America – Assistante virtuelle IA « Erica »

Erica, l'assistante virtuelle de Bank of America, propulsée par l'IA, a révolutionné la banque numérique en fournissant aux clients des informations et un accompagnement financiers en temps réel. Lancée en 2018, Erica utilise l'apprentissage automatique et le traitement du langage naturel pour accompagner les utilisateurs dans des tâches telles que la recherche de transactions, la gestion budgétaire et les recommandations financières proactives.

À ce jour, Erica a traité plus d'un milliard d'interactions, au service de près de 32 millions d'utilisateurs. Elle gère 1,5 million d'interactions par jour, avec plus de 981 demandes traitées sans intervention humaine, améliorant ainsi considérablement l'efficacité opérationnelle. Les fonctionnalités d'Erica continuent d'évoluer, notamment les alertes en cas de frais inhabituels et l'éligibilité aux récompenses, améliorant ainsi l'expérience bancaire numérique globale.

Ce succès reflète l'engagement plus large de Bank of America en faveur de l'innovation numérique, avec 14,3 milliards de livres sterling investis chaque année dans l'IA et la technologie. Erica illustre la capacité de l'IA à personnaliser les services tout en générant des économies et en améliorant la satisfaction client.

Solutions d'IA innovantes

-

Détection de fraude et gestion des risques alimentées par l'IA :

Les institutions financières exploitent la puissance de l'IA pour détecter et prévenir la fraude avec une rapidité et une précision sans précédent. Des modèles avancés d'apprentissage automatique analysent de vastes volumes de données, notamment l'historique des transactions, le comportement des utilisateurs et les schémas de géolocalisation, afin d'identifier les anomalies en temps réel. Cette approche permet aux banques de réduire leurs pertes, de garantir leur conformité et de réagir plus proactivement aux risques émergents. -

Expériences client hyper-personnalisées :

L'IA transforme la façon dont les banques interagissent avec leurs clients en offrant des services hautement personnalisés. En analysant les comportements de dépenses et les habitudes financières de chacun, les outils d'IA peuvent fournir des informations et des recommandations ciblées. Cela améliore non seulement l'expérience utilisateur, mais aussi l'engagement et la fidélisation des clients en rendant les services bancaires plus intuitifs et centrés sur le client. -

Automatisation des processus robotisés (RPA) pour l'efficacité du back-office :

En intégrant l'automatisation robotisée des processus (RPA) à l'IA, les banques rationalisent les processus administratifs répétitifs tels que la saisie de données, la vérification de documents et le rapprochement des paiements. Ces solutions d'automatisation intelligentes améliorent la rapidité et la précision, réduisent les erreurs humaines et libèrent le personnel pour qu'il puisse se concentrer sur des initiatives stratégiques.

Les innovations basées sur l'IA transforment les services financiers

-

Détection de fraude et gestion des risques alimentées par l'IA :

Les institutions financières exploitent la puissance de l'IA pour détecter et prévenir la fraude avec une rapidité et une précision sans précédent. Des modèles avancés d'apprentissage automatique analysent de vastes volumes de données, notamment l'historique des transactions, le comportement des utilisateurs et les schémas de géolocalisation, afin d'identifier les anomalies en temps réel. Cette approche permet aux banques de réduire leurs pertes, de garantir leur conformité et de réagir plus proactivement aux risques émergents. -

Expériences client hyper-personnalisées :

L'IA transforme la façon dont les banques interagissent avec leurs clients en offrant des services hautement personnalisés. En analysant les comportements de dépenses et les habitudes financières de chacun, les outils d'IA peuvent fournir des informations et des recommandations ciblées. Cela améliore non seulement l'expérience utilisateur, mais aussi l'engagement et la fidélisation des clients en rendant les services bancaires plus intuitifs et centrés sur le client. -

Automatisation des processus robotisés (RPA) pour l'efficacité du back-office :

En intégrant l'automatisation robotisée des processus (RPA) à l'IA, les banques rationalisent les processus administratifs répétitifs tels que la saisie de données, la vérification de documents et le rapprochement des paiements. Ces solutions d'automatisation intelligentes améliorent la rapidité et la précision, réduisent les erreurs humaines et libèrent le personnel pour qu'il puisse se concentrer sur des initiatives stratégiques.

Comment mettre en œuvre l'IA dans les services financiers

1. Évaluation de l'état de préparation à la mise en œuvre de l'IA

Avant de se lancer dans l'adoption de l'IA, il est essentiel d'évaluer l'état de préparation de votre institution financière. Commencez par identifier les domaines où l'IA peut avoir le plus d'impact, comme la détection des fraudes, la gestion des risques, le service client et la conformité. Privilégiez les tâches impliquant de grands ensembles de données, des processus répétitifs ou des schémas décisionnels complexes, car ce sont des domaines où l'IA peut apporter une efficacité et une précision significatives.

Évaluez également la maturité numérique de votre organisation. Assurez-vous de disposer des systèmes fondamentaux, d'une infrastructure de données sécurisée et d'équipes compétentes pour soutenir l'intégration de l'IA. Une compréhension claire de ces capacités permettra une mise en œuvre plus fluide.

2. Construire une base de données solide

L'IA repose largement sur des données organisées et de haute qualité. Avant de mettre en œuvre l'IA, assurez-vous que vos processus de collecte de données sont robustes et que les données sont propres, sécurisées et standardisées à partir de diverses sources, telles que les transactions clients, les interactions et les tendances du marché. Cela garantira l'exactitude et la fiabilité des informations générées par l'IA.

La gouvernance des données est tout aussi importante. Mettez en place de solides pratiques de gestion des données pour vous conformer aux réglementations telles que le RGPD ou le CCPA. Une base de données bien organisée et conforme est essentielle pour entraîner des modèles d'IA capables de générer des informations précises, impartiales et fiables.

3. Choisir les bonnes solutions d'IA et les bons partenaires technologiques

Compte tenu des défis uniques du secteur financier, il est crucial de sélectionner les outils et plateformes d'IA les plus adaptés. Évaluez les solutions spécifiquement conçues pour les services financiers, telles que les systèmes de détection de fraude, les robots-conseillers ou les outils d'automatisation de la conformité. Ces outils peuvent répondre aux besoins spécifiques du secteur et s'aligner sur vos objectifs commerciaux.

Collaborez avec des fournisseurs de technologies de confiance tels qu'IBM, Google Cloud et AWS, qui proposent des solutions d'IA adaptées au secteur financier. Assurez-vous que les outils d'IA sélectionnés s'intègrent parfaitement aux systèmes existants, comme les plateformes CRM ou les logiciels bancaires centraux, et qu'ils répondent aux exigences réglementaires de votre institution.

4. Exécution de programmes pilotes et mise à l'échelle des solutions d'IA

Une fois les outils d'IA appropriés en place, lancez des programmes pilotes à petite échelle pour tester des cas d'utilisation spécifiques, comme l'automatisation des approbations de prêts ou l'amélioration du service client grâce à des chatbots pilotés par l'IA. Ces premiers projets fourniront des informations précieuses sur la manière dont l'IA peut s'intégrer aux flux de travail existants et améliorer les performances opérationnelles.

Suivez attentivement les résultats de ces programmes pilotes et collectez des données sur les gains d'efficacité, la satisfaction client et les axes d'amélioration. Une fois les projets pilotes concluants, étendez progressivement les initiatives d'IA à d'autres secteurs de votre entreprise, en garantissant une optimisation continue basée sur un retour d'information en temps réel.

5. Donner du pouvoir aux équipes grâce à la formation et au perfectionnement en IA

La mise en œuvre de l'IA ne se limite pas à la technologie : il s'agit aussi de responsabiliser vos équipes. Les collaborateurs devront collaborer avec les systèmes d'IA pour maximiser leur potentiel. Pour faciliter cette collaboration, proposez des formations spécialisées aux employés sur le fonctionnement de l'IA, son application à leurs fonctions et l'utilisation des outils d'IA pour la prise de décision, notamment dans des domaines comme la gestion des risques et la détection des fraudes.

Favoriser un esprit collaboratif où l'IA est perçue comme un catalyseur de l'expertise humaine est essentiel à une intégration réussie. La montée en compétences de vos équipes garantit un taux d'adoption plus élevé des solutions d'IA et favorise leur utilisation efficace pour atteindre les objectifs de l'entreprise.

En suivant ces étapes, les institutions financières peuvent mettre en œuvre avec succès l’IA, stimuler l’innovation et améliorer l’efficacité opérationnelle tout en garantissant la conformité aux réglementations et en répondant aux besoins des clients dans un marché de plus en plus concurrentiel.

Mesurer le retour sur investissement de l'IA dans les services financiers

Alors que l'adoption de l'IA dans les services financiers s'accélère, mesurer son retour sur investissement (ROI) est devenu un enjeu crucial pour les institutions. Suivre l'impact de l'IA sur la productivité, les économies de coûts et la performance globale de l'entreprise est essentiel pour garantir que les investissements génèrent une valeur tangible.

1. Indicateurs clés pour suivre le succès

Pour mesurer efficacement le retour sur investissement de l'IA, les institutions financières doivent se concentrer sur des indicateurs clés de performance (ICP) tels que l'amélioration de la productivité, la réduction des coûts et la précision des décisions. L'IA rationalise les opérations en automatisant des tâches comme la détection des fraudes et le service client, permettant ainsi aux institutions de réduire leurs coûts de main-d'œuvre et de gérer davantage de transactions avec moins de ressources.

2. L'IA améliore également la prise de décision en identifiant les tendances et les risques potentiellement négligés par les humains, améliorant ainsi la précision dans des domaines tels que l'évaluation du crédit et l'analyse des investissements. De plus, les outils basés sur l'IA améliorent la satisfaction client grâce à des services personnalisés, ce qui favorise la fidélisation. En suivant la croissance du chiffre d'affaires, l'amélioration de la gestion des risques et la conformité, les institutions financières peuvent évaluer le succès des initiatives d'IA et optimiser en permanence leurs stratégies pour un retour sur investissement maximal.

3. Études de cas démontrant le retour sur investissement

Plusieurs institutions financières ont déjà démontré un retour sur investissement significatif de leurs investissements dans l’IA, en obtenant des améliorations en termes d’efficacité, de réduction des coûts et de qualité de service.

Groupe ING, une banque multinationale néerlandaise, a intégré l'IA à ses processus d'évaluation du risque de crédit et de traitement des prêts. En utilisant des algorithmes d'apprentissage automatique pour évaluer les profils des emprunteurs et prédire le risque de défaut, ING a raccourci les délais d'approbation des prêts tout en améliorant la précision de ses décisions. Cela a entraîné une baisse marquée des prêts non performants et une amélioration de la satisfaction client grâce à un service plus rapide. L'évolutivité de ces outils d'IA permet à ING de traiter davantage de demandes sans augmenter ses frais opérationnels, générant ainsi des économies de coûts et un impact sur les revenus mesurables.

De la même manière, TFAS, un cabinet de conseil financier, a intégré les outils d'IA d'Aveni pour rationaliser les tâches administratives et les contrôles de conformité. En automatisant la révision des transcriptions d'appels clients et la rédaction des rapports d'aptitude, TFAS a enregistré une augmentation de 25% de son efficacité opérationnelle. Le cabinet anticipe des gains supplémentaires, visant une amélioration de 70% de son efficacité, ce qui lui permettrait de servir une clientèle plus large sans recrutement supplémentaire. Cette utilisation stratégique de l'IA a non seulement amélioré la productivité, mais a également permis à TFAS de développer efficacement ses activités.

Pièges courants et comment les éviter

- Manque de cas d'utilisation clairsSans applications bien définies, les investissements dans l'IA risquent de ne pas produire les rendements escomptés. Les institutions financières devraient identifier des domaines spécifiques où l'IA peut apporter une valeur ajoutée, comme la détection des fraudes ou l'automatisation du service client.

- Négliger la gestion du changement: L'adoption réussie de l'IA nécessite une prise en compte de la culture organisationnelle et l'adaptation des effectifs. La formation et le soutien apportés aux employés garantissent une collaboration efficace avec les systèmes d'IA.

- Négliger la qualité des donnéesL'efficacité de l'IA dépend de la qualité des données. Les institutions financières doivent investir dans une gouvernance des données robuste afin de garantir l'exactitude, la cohérence et la conformité réglementaire des données utilisées pour former les modèles d'IA.

Tendances futures de l'IA dans les services financiers

1. Prévisions pour la prochaine décennie

Dans les années à venir, l'IA devrait démocratiser l'accès à des services financiers sophistiqués. L'IA générative et les modèles d'apprentissage automatique permettront d'élaborer des stratégies d'investissement personnalisées, adaptées aux profils de risque et aux objectifs financiers de chacun, rendant ainsi les conseils financiers de qualité plus accessibles à un public plus large.

Dans le domaine de la gestion des risques, les algorithmes d'IA amélioreront la précision des évaluations de crédit et la détection des fraudes en analysant de vastes ensembles de données afin d'identifier des tendances et des anomalies. Cela permettra des opérations financières plus efficaces et plus sûres.

De plus, l'IA révolutionnera le service client grâce à des interactions hyper-personnalisées et des systèmes d'assistance automatisés et fluides. Les institutions financières exploiteront l'IA pour anticiper les besoins des clients et proposer des solutions proactives, améliorant ainsi leur satisfaction et leur fidélité.

2. Gardez une longueur d'avance : stratégies clés pour réussir à l'avenir

Pour rester compétitives dans ce paysage en constante évolution, les institutions financières doivent adopter une approche avant-gardiste en matière d'intégration de l'IA. Voici quelques stratégies clés pour garder une longueur d'avance :

- Investir dans l’éducation à l’IA et le développement des talents : Améliorez les compétences des employés grâce à des programmes d’IA et de littératie des données pour garantir que les équipes peuvent collaborer efficacement avec des systèmes intelligents et s’adapter à des outils en constante évolution.

- Construire un cadre de gouvernance des données solide : Établir des politiques de collecte, de gestion et d’utilisation sécurisées et éthiques des données, garantissant le respect des réglementations et maintenant une qualité de données élevée pour les modèles d’IA.

- Favoriser les partenariats stratégiques et l’innovation : Collaborez avec des startups d'IA, des fournisseurs technologiques et des écosystèmes fintech pour accéder à des solutions de pointe. Participez à des sandbox réglementaires pour tester vos innovations dans un environnement contrôlé et conforme.

- Focus sur l'intégration évolutive et éthique de l'IA : Adoptez des outils d’IA qui sont non seulement évolutifs entre les unités commerciales, mais qui s’alignent également sur les normes éthiques, garantissant la transparence, l’équité et la responsabilité dans les décisions automatisées.

Conclusion

Points clés à retenir

L'intelligence artificielle transforme le paysage des services financiers, permettant aux institutions de prendre des décisions plus judicieuses, plus rapides et plus sûres. De l'amélioration de l'expérience client à l'optimisation des opérations internes, l'IA n'est plus une vision d'avenir, mais un outil pratique qui génère des résultats mesurables dès aujourd'hui.

- Détection de fraude et gestion des risques : Les systèmes basés sur l’IA analysent de vastes ensembles de données en temps réel pour détecter les anomalies et signaler les activités suspectes, renforçant ainsi la sécurité et réduisant les pertes financières.

- Expériences client personnalisées : L'IA permet des recommandations hyper-personnalisées, des offres de produits sur mesure et des assistants virtuels réactifs, améliorant ainsi l'engagement et la satisfaction des clients.

- Notation de crédit et prêts : Les modèles d’IA améliorent les évaluations de crédit en intégrant des sources de données alternatives, permettant des décisions de prêt plus justes et plus précises.

- Informations sur le trading et l'investissement : Du trading algorithmique à l’optimisation de portefeuille, l’IA fournit des informations basées sur les données qui aident les entreprises à réagir rapidement aux changements du marché et à minimiser les risques.

- Conformité réglementaire et rapports : Les solutions RegTech optimisées par l'IA rationalisent les tâches de conformité, réduisent les erreurs manuelles et garantissent le respect des exigences réglementaires en constante évolution.

Aller de l'avant : un chemin vers le progrès

Alors que l’IA continue de redéfinir les services financiers, les entreprises qui agissent dès maintenant peuvent acquérir un avantage concurrentiel : améliorer leur efficacité, améliorer l’expérience client et gérer les risques plus efficacement.

Il est temps d'investir dans la préparation à l'IA : bâtissez une base de données solide, développez l'expertise interne et sélectionnez des solutions évolutives et conformes, adaptées à vos besoins. En adoptant une approche proactive et réfléchie, les institutions financières peuvent innover en toute confiance et exploiter pleinement le potentiel de l'IA pour assurer leur réussite à long terme.

Chez SmartDev, nous sommes spécialisés dans la fourniture de solutions d'IA de pointe adaptées aux défis spécifiques du secteur des services financiers. De l'automatisation intelligente à la détection des fraudes, en passant par les applications fintech personnalisées, nos experts vous aident à concevoir et à mettre en œuvre des systèmes évolutifs, sécurisés et évolutifs.

Contactez-nous aujourd'hui pour discuter de la manière dont nous pouvons vous aider à exploiter la puissance de l'IA pour stimuler l'innovation, optimiser vos processus, améliorer la gestion des risques et optimiser votre réussite dans un environnement financier concurrentiel. Laissez-nous vous accompagner dans la construction d'un avenir plus intelligent, axé sur l'IA, pour votre entreprise, et vous démarquer dans un monde financier en constante évolution.

—

Références :

- Décrypter les cas d'utilisation de l'IA dans les services financiers | Forbes

- L'avenir de l'IA dans les services financiers | Forbes

- L'impact transformateur de l'IA sur les services financiers | Forbes

- L'avenir des services financiers : intégrer l'IA pour des opérations plus intelligentes et plus efficaces | MZ Journal of Artificial Intelligence

- Erica, de Bank of America, dépasse les 2 milliards d'interactions et aide 42 millions de clients depuis son lancement | Bank of America